Что такое баланс

Бухгалтерский баланс – это систематизированный и сгруппированный отчёт о состоянии и составе активов и пассивов фирмы. По сути – это универсальная форма отчёта организации, по которой, взглянув буквально на шесть сумм, можно оценить устойчивость ее финансового состояния. А если взять последовательность таких отчётов за несколько отчётных периодов, то статический «снимок» превратится в динамическую картинку.

Бухгалтерский баланс – это публичный отчёт. Поэтому при заключении крупной (по вашим меркам) сделки вы имеете право ознакомиться с балансом вашего потенциального партнёра. И именно по причине необходимости оценки финансового состояния вашей фирмы банки требуют предоставить балансовые отчёты: текущий и за несколько предшествующих периодов. (Важно! Баланс составляется не в течение месяца, а по его окончании!)

Первое, что необходимо знать и помнить, – баланс он потому и баланс, что предполагает равенство итогов по активам и пассивам. Именно к такому результату нас приводит применение двойной записи. То есть всё, чем владеет фирма как субъект гражданских правоотношений, имеет свои источники. Так, информация о наличии денежных средств содержится в активе баланса, а источники появления этих средств (уставный капитал, кредиты и займы и пр.) в пассиве.

Хочется предостеречь от попытки рассмотреть связь активов с источниками их возникновения непосредственно в балансе! Баланс – обобщённая форма, итог, а связь между объектами учёта непосредственно отражается в бухгалтерской проводке.

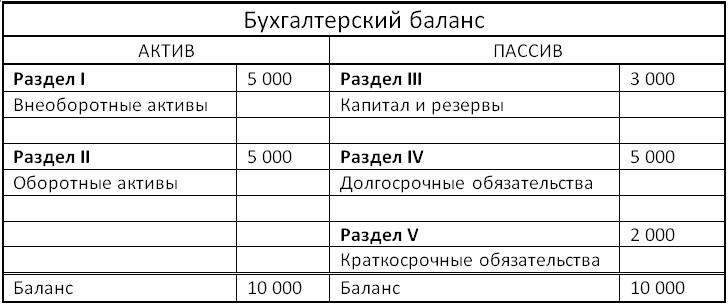

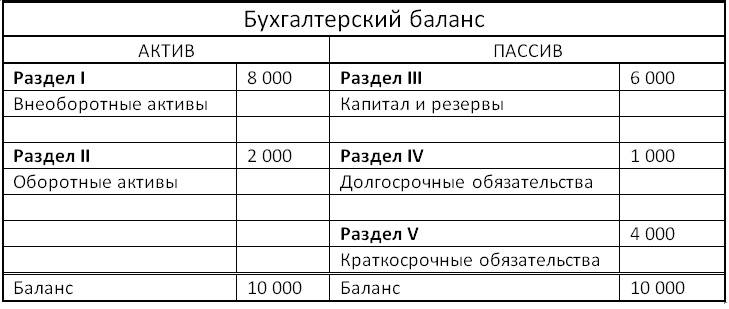

Что же это за суммы в балансе, которые дают возможность быстрой оценки? Давайте посмотрим на несколько примеров. (Форма баланса для целей статьи максимально упрощена).

Примеры балансов

Для удобства сравнения все приведённые для примера балансы имеют один и тот же итог, выраженный в тысячах рублей.

Но сначала – немного терминологии для понимания составляющих баланса:

Внеоборотные активы – это всё то, что служит бизнесу долго. Это оборудование и основные средства (станки, автомобили, здания), а также всё, что бизнес строит для дальнейшего использования в процессе деятельности. Это зарегистрированные товарные знаки и лицензии, исключительные права на разработки, изобретения, программы и т.д. Сюда же относится стоимость деловой репутации фирмы.

Оборотные активы – это деньги, товары, материалы, ценные бумаги, дебиторская задолженность и т.п.

Капитал и резервы – это собственные средства фирмы, уставный капитал, нераспределенная прибыль и др.

Долгосрочные и краткосрочные обязательства – это кредиты, займы, непогашенные отгрузками авансы клиентов, и неоплаченные товарные кредиты (долги перед поставщиками), а также невыплаченная зарплата сотрудников. Краткосрочными считаются обязательства со сроком погашения до 12 месяцев, а долгосрочными – больше года.

Первый баланс показывает довольно благополучное состояние фирмы. Нужно отметить, что понятия «Внеоборотные активы и «Оборотные активы» отражают еще и скорость, с которой активы могут быть переведены в деньги (самый быстрый по скорости оборота актив!) в случае возникновения необходимости погашения всех кредиторских обязательств. В первом балансе мы видим, что краткосрочные обязательства могут быть обеспечены оборотными активами (детализация структуры каждого раздела выходит за рамки данной статьи).

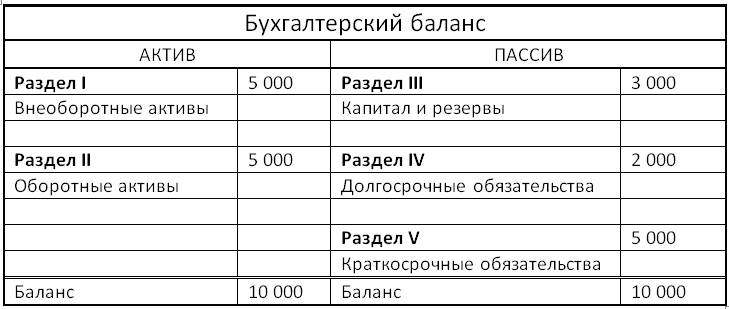

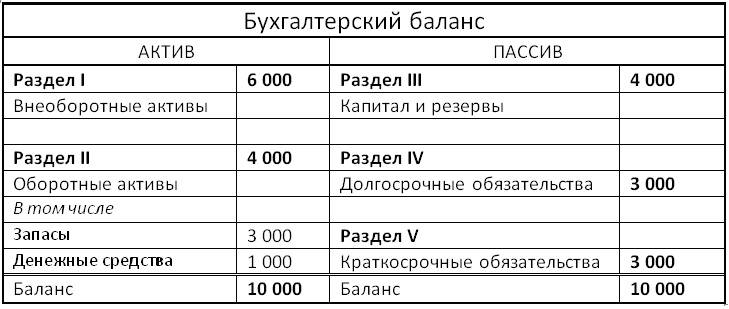

В следующем балансе финансовое состояние фирмы уже более критично – сумма оборотных активов равна сумме краткосрочных обязательств. Выплачивая кредиторскую задолженность, можно остаться без оборотных активов! Или лишиться части внеоборотных.

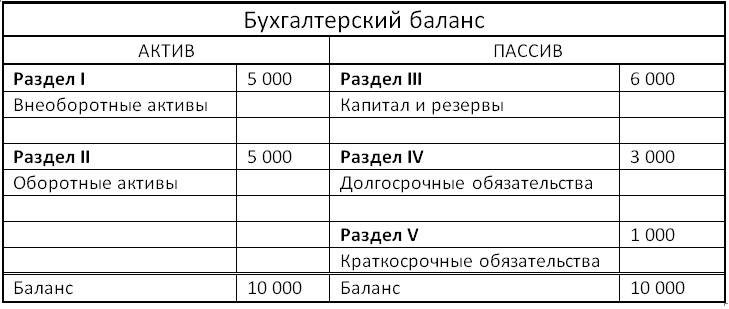

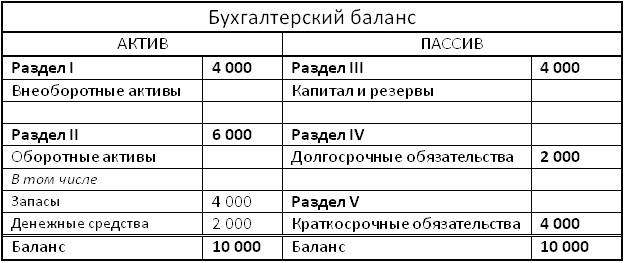

В этом балансе мы видим, что фирма достаточно хорошо обеспечена собственным капиталом и имеет незначительное количество краткосрочных кредиторских обязательств к погашению в краткосрочной перспективе.

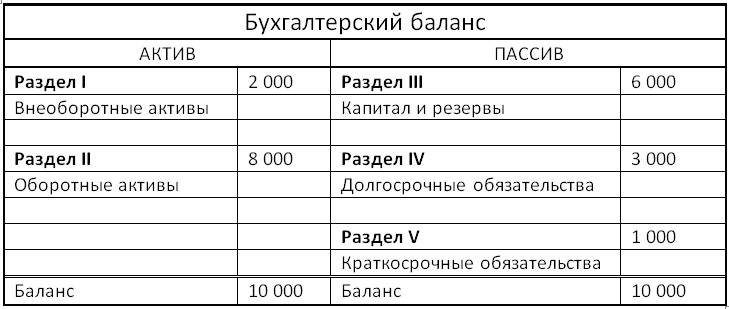

По сравнению с предыдущим, этот баланс имеет иное распределение внутри актива, что может говорить о том, например, что есть достаточное количество оборотных активов по сравнению с обязательствами; возможно, есть не только собственные денежные средства и материальные запасы, но и вложения, например, в дебиторскую задолженность – либо в виде задолженности покупателей, либо в форме векселей и т.п.

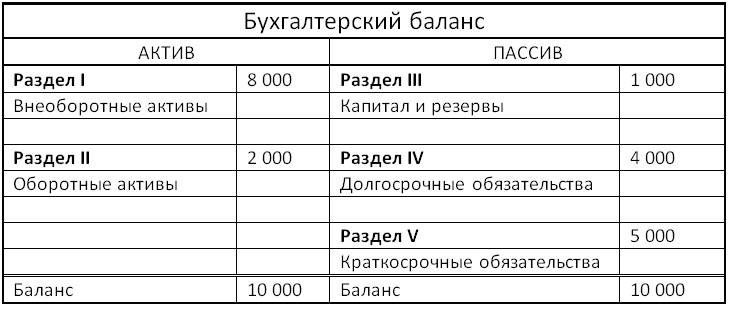

Здесь мы видим уже довольно критичную ситуацию – оборотных средств недостаточно для погашения краткосрочных обязательств, это сигнал владельцу или руководству, что может наступить момент, когда предъявляемые к оплате требования кредиторов могут вынудить к продаже части внеоборотных активов. Это может быть не только оборудование, но и, в том числе, долгосрочные вложения в уставные капиталы других предприятий.

На двух следующих иллюстрациях детализирован раздел оборотных активов. В обоих случаях тревожных симптомов не наблюдается.

А вот в этом случае ситуация вновь критическая.

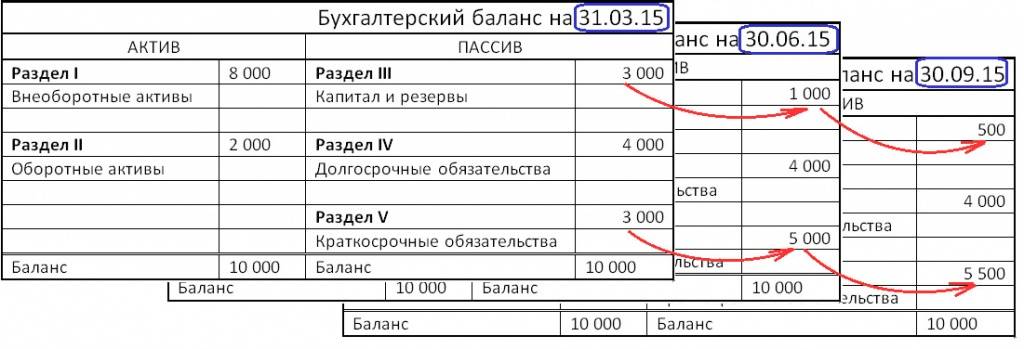

Рассмотрим теперь динамический анализ баланса.

Если мы положим рядом балансы фирмы за несколько смежных периодов, и примем для примера за константу показатели актива баланса, то увидим, что фирма удерживает свою валюту баланса лишь за счёт увеличения краткосрочных обязательств. Какие именно это обязательства – можно видеть лишь в полном балансе, где расшифрованы составляющие того или иного раздела. Краткосрочные обязательства могут быть составлены из невыплаченных сумм работникам, из взятых краткосрочных кредитов и займов, а, возможно, «кредиторка» увеличивается за счёт непоставленных покупателям и заказчикам товаров, работ или услуг, при наличии предоплаты от них. Итогом такой динамики является скатывание фирмы в убыточность – уменьшается сумма собственных средств (раздел III – «Капитал и резервы»). Очень вероятно, что при такой динамике руководство фирмы получит отказ при обращении за очередным кредитом.

По материалам https://biz360.ru/materials/bukhuchyet-kak-chitat-balans/